Peter Lynch 彼得,林區 GARP 投資策略 (Growth at a Reasonable Price) 是一種結合 成長型投資 和 價值型投資 的策略,目標是尋找既有潛力高速增長,又能以合理價格買入的股票。這種策略適合那些希望平衡風險與收益的投資者。

核心概念

- 成長:選擇具有良好增長潛力的公司,例如收入、盈利和市場份額持續增長的企業。

- 合理價格:確保買入的股票並非過度高估,通常透過估值指標來衡量,例如市盈率(P/E Ratio)或 PEG 比率(P/E to Growth Ratio)。

關鍵指標

- PEG比率(P/E Growth Ratio):

- 計算公式:PEG = 市盈率(P/E) / 預期盈利增長率

- 通常 PEG 比率低於 1 被視為具有吸引力,因為這意味著公司成長相對於估值來說較便宜。

- 穩定增長:尋找盈利穩定增長且具備可持續性的企業,而非短期的高風險高回報標的。

投資特徵

- 適中風險:GARP 投資策略相對於純粹的成長型投資風險較低,因為它會考慮估值。

- 長期導向:通常投資者會選擇長期持有,等待企業成長帶來價值。

適用對象

GARP 策略適合那些:

- 不希望完全偏向成長型或價值型的投資者。

- 有耐心進行長期投資,但仍希望保有合理的估值防線。

例子

一些典型的 GARP 投資者會選擇科技公司中的龍頭企業,例如 Microsoft 或 Apple,它們同時具備穩定的盈利增長和相對合理的估值水準。

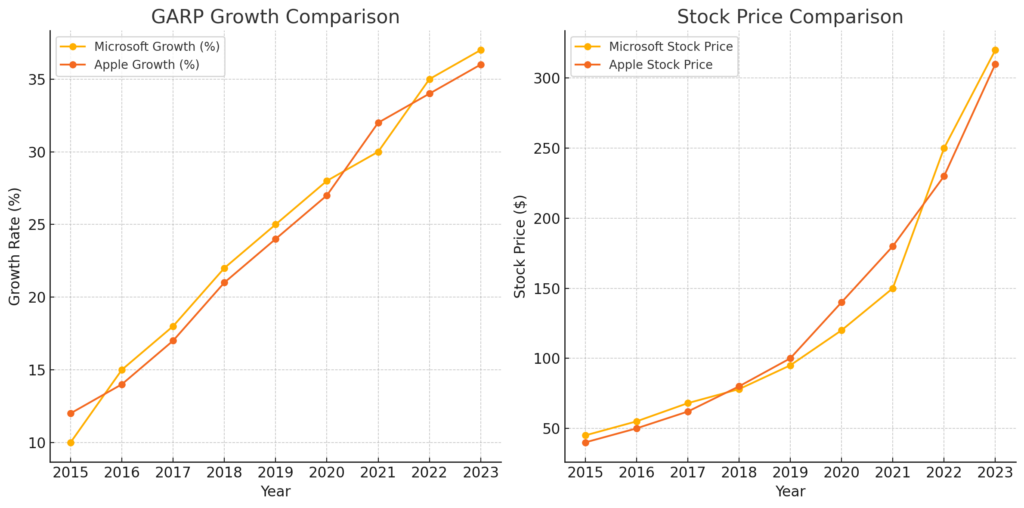

Microsoft 和 Apple 的股價與 GARP 成長率對比

是微軟 (Microsoft) 和蘋果 (Apple) 的假設 GARP 增長率與股價比較圖:

- 左圖:顯示兩家公司從 2015 年到 2023 年的增長率 (Growth Rate)。

- 右圖:展示同期的股價變化。

- 成長驅動股價:成長率 (Growth Rate) 是驅動股價上升的核心因素之一。當企業持續展現盈利增長時,市場通常會對未來的現金流進行更高估值,因此股價上升。在圖中可以看到,微軟和蘋果的成長率呈現穩定增長的趨勢,股價也隨之上升,這符合 GARP 的核心理念:選擇具持續增長能力的公司。

Microsoft 和 Apple 的股價與 GARP 指標比較

由圖可見,Apple 和 Microsoft 的GARP指標下降,是會影響到股價的,但指標上漲,跟股價不會又正向關

PEG 是什麼

PEG(Price/Earnings to Growth ratio)是一種用來評估股票價值的財務指標,全名為本益成長比或市盈率相對盈利增長比率。這個指標結合了市盈率(PE ratio)和預期增長率(earnings growth rate),為投資者提供了一個更全面的股票價值評估工具。

PEG的計算方法

PEG的計算公式為:

PEG = 市盈率(PE) / 預期盈利增長率

例如,如果一家公司的市盈率為20,預期未來3-5年的年度盈利增長率為10%,那麼其PEG值為:

20 / 10 = 2

PEG的解讀

PEG值的解讀通常遵循以下原則:

- PEG < 1:股票可能被低估,具有投資潛力

- PEG = 1:股票價格與其預期增長相匹配,被認為是合理價值

- PEG > 1:股票可能被高估

更具體地說:

- PEG < 0.75:股票被認為是被明顯低估的,可能是很好的買入機會

- 0.75 < PEG < 1:股票可能被輕微低估

- 1 < PEG < 1.2:股票可能被輕微高估

- PEG > 1.2:股票可能被明顯高估,可以考慮賣出

PEG的優勢和 PEG的局限性

相比單純使用市盈率(PE),PEG考慮了公司的預期增長,因此能夠:

- 提供更全面的股票價值評估

- 更適合評估成長型公司

- 有助於比較不同行業或不同增長階段的公司

儘管PEG是一個有用的工具,但它也有一些局限性:

- 依賴於對未來盈利增長的預測,這可能不準確

- 不適用於沒有盈利或增長緩慢的公司

- 忽略了其他重要因素,如財務狀況、市場風險

- 要注意當年度是否有大筆一次性的業外收入,需剔除後計算

總的來說,PEG是一個有價值的股票評估工具,但投資者在使用時應該結合其他財務指標和公司基本面分析,以做出更全面的投資決策